內(nèi)控有效率超過九成仍存諸多問題待提高

據(jù)報(bào)道,截至2017年4月30日,2864家上市公司披露了2016年度內(nèi)部控制評價(jià)報(bào)告,占披露年度報(bào)告的A股上市公司數(shù)量的91.88%。其中,內(nèi)部控制體系被認(rèn)定為整體有效和非整體有效的上市公司分別為2834家、30家,占全部A股公司的比例分別為90.92%、0.96%。有512家上市公司披露其存在內(nèi)部控制缺陷,占披露了內(nèi)控評價(jià)報(bào)告上市公司數(shù)量的17.88%。其中,披露了具體內(nèi)容的61項(xiàng)重大缺陷主要集中在資金活動(dòng)、財(cái)務(wù)報(bào)告、社會(huì)責(zé)任、工程項(xiàng)目、關(guān)聯(lián)交易、信息披露、全面預(yù)算等領(lǐng)域。

中國上市企業(yè)內(nèi)部風(fēng)險(xiǎn)控制水平如何?上面數(shù)字顯示,內(nèi)部控制體系被認(rèn)定為整體有效和非整體有效的上市公司分別為2834家、30家,占全部A股公司的比例分別為90.92%、0.96%。這是個(gè)很高的比例。但另一方面,上述報(bào)告也指出有512家上市公司披露其存在內(nèi)部控制缺陷,占披露了內(nèi)控評價(jià)報(bào)告上市公司數(shù)量的17.88%。這也說明,內(nèi)控水平還需大大提高;前不久,剛剛傳來一家知名企業(yè)被騙10億元的重大事件,這也是內(nèi)控失效的典型案例。所謂堡壘最容易從內(nèi)部攻破,許多企業(yè)的重大損失,都是從內(nèi)部控制失效引起的。據(jù)了解,企業(yè)內(nèi)控重大缺陷主要集中在資金活動(dòng)、財(cái)務(wù)報(bào)告、社會(huì)責(zé)任、工程項(xiàng)目、關(guān)聯(lián)交易、信息披露、全面預(yù)算等領(lǐng)域,哪個(gè)環(huán)節(jié)的疏漏,都可能造成很大損失。為此,所有上市公司都要充分注意內(nèi)控水準(zhǔn)的提高。

做獨(dú)董不易處處防違規(guī)監(jiān)管層如何管理待完善

巨人網(wǎng)絡(luò)7月2日晚間發(fā)布公告稱,公司獨(dú)立非執(zhí)行董事潘飛收到證監(jiān)會(huì)發(fā)出的《行政處罰及市場禁入事先告知書》,就其任職雅百特獨(dú)立董事期間,因雅百特信息披露違法,證監(jiān)會(huì)擬給予其警告并處以5萬元罰款。公告稱,雅百特與公司無任何關(guān)聯(lián),上述擬施加于潘飛先生的行政處罰亦與公司無關(guān)。根據(jù)潘飛的說明,其已向證監(jiān)會(huì)提交了陳述和申辯意見。證監(jiān)會(huì)將復(fù)核申辯人提出的事實(shí)、理由和證據(jù),如經(jīng)證監(jiān)會(huì)復(fù)核成立,證監(jiān)會(huì)將按照前述事實(shí)、理由和證據(jù)作出正式的行政處罰決定。

獨(dú)立董事的管理和監(jiān)督問題,好像相關(guān)法律法規(guī)還沒有特別全面的涉及。從這個(gè)案例看,這位獨(dú)立董事“出事”的上市公司,并不是他現(xiàn)任獨(dú)立董事所在上市公司。兩個(gè)公司、兩個(gè)事件似乎沒有任何關(guān)聯(lián),但彼處“犯事”,此處是否應(yīng)該受“牽連”,還有待監(jiān)管條例說清楚。再比如前不久,新提名的萬科獨(dú)立董事,因?yàn)樵谥饕蠊蓶|之間爭執(zhí)時(shí),曾經(jīng)公開站在某一邊,也被質(zhì)疑其獨(dú)立董事位置的尷尬。類似這樣的問題,顯示正常行使獨(dú)立董事權(quán)力的復(fù)雜,影響到的利益群體,可能也會(huì)多元化。現(xiàn)在看來,獨(dú)立董事并不那么好當(dāng),想不介入各方利益關(guān)系,難;想獨(dú)立發(fā)表見解,不容易。不過,獨(dú)立董事是發(fā)達(dá)資本市場多年歷練后的制度安排,有其合理性和必要性。我國的獨(dú)立董事制度建立的時(shí)間短,管理的案例少,還需要多從實(shí)踐中摸索管理之道,因此對出現(xiàn)的新問題不必大驚小怪。

發(fā)改委下調(diào)收費(fèi)標(biāo)準(zhǔn)征信市場應(yīng)充分競爭

國家發(fā)改委近日印發(fā)通知,下調(diào)征信中心服務(wù)收費(fèi)標(biāo)準(zhǔn)。通知規(guī)定,自2017年7月1日起,商業(yè)銀行等機(jī)構(gòu)查詢企業(yè)信用報(bào)告基準(zhǔn)服務(wù)費(fèi)標(biāo)準(zhǔn)由每份60元降低至40元,查詢個(gè)人信用報(bào)告基準(zhǔn)服務(wù)費(fèi)標(biāo)準(zhǔn)由每份5元降低至4元。這次征信服務(wù)收費(fèi)標(biāo)準(zhǔn)總體降幅為24.5%,預(yù)計(jì)每年可直接為金融機(jī)構(gòu)節(jié)省運(yùn)營成本約3.2億元。

征信是市場經(jīng)濟(jì)中重要的內(nèi)容,一定程度上說,也是市場經(jīng)濟(jì)得以正常運(yùn)行的必不可少的因素。市場經(jīng)濟(jì)越發(fā)達(dá),對征信業(yè)務(wù)的需求就越大,甚至可以“飛入尋常百姓家”。但是,征信業(yè)務(wù)一般是由商業(yè)性機(jī)構(gòu)運(yùn)行的,必要的收費(fèi)在所難免,因而,這項(xiàng)業(yè)務(wù)并非“免費(fèi)的午餐”。但是,作為市場經(jīng)濟(jì)的基礎(chǔ)性工作,這個(gè)領(lǐng)域又帶有一定的“公益性”,太高的收費(fèi)顯然會(huì)增加相關(guān)企業(yè)或消費(fèi)者的負(fù)擔(dān),進(jìn)而不利于市場經(jīng)濟(jì)的發(fā)展。國家發(fā)改委的通知表明,監(jiān)管部門已經(jīng)注意到這個(gè)問題,并且在采取一定的措施。另一方面,征信領(lǐng)域是否存在競爭不夠充分的問題?如果市場環(huán)境允許,存在適當(dāng)?shù)母偁幨怯欣诜⻊?wù)對象的。僅靠政府部門發(fā)文,并不能完成服務(wù)優(yōu)化和價(jià)格逐步合理化。

高收益理財(cái)產(chǎn)品頻出現(xiàn)高風(fēng)險(xiǎn)凸顯投資需謹(jǐn)慎

正在遭遇錢荒危機(jī)的樂視通過各種方式籌措資金,而此時(shí)相對低調(diào)的樂視金融卻因推出一款預(yù)期年化收益15%的高息理財(cái)產(chǎn)品引發(fā)關(guān)注。“樂樂高-新手專享,秒殺眾寶寶N倍”,如此吸引人的廣告語引來不少投資者的側(cè)目,這款產(chǎn)品鎖定期14天,最高投資金額為1萬元,按日結(jié)轉(zhuǎn)利息,發(fā)起申請1個(gè)工作日開始計(jì)息,第15天開始,自動(dòng)轉(zhuǎn)為階梯收益4.8%-6.4%,隨時(shí)可以贖回。同時(shí)說明書顯示,新手專享鎖定期高收益,鎖定期后可自由贖回或繼續(xù)存續(xù);繼續(xù)存續(xù)則自動(dòng)轉(zhuǎn)入L0階梯,存續(xù)時(shí)間越久,獎(jiǎng)勵(lì)收益率越高。其實(shí),今年以來市場理財(cái)產(chǎn)品收益率不斷走高,不少互聯(lián)網(wǎng)金融平臺(tái)都推出了高收益的新手理財(cái)產(chǎn)品大規(guī)模攬客,但是預(yù)期年化收益率多在11%-12%左右,期限也多在7天左右,不少平臺(tái)實(shí)際對接的資產(chǎn)收益率其實(shí)并沒有這么高,多是平臺(tái)自己貼息。

據(jù)稱,目前理財(cái)市場上投資年化收益能到15%的高息產(chǎn)品并不多見,但不難理解,樂視金融推出高息產(chǎn)品無非就是為了吸引注冊和投資用戶。據(jù)一位保守的金融界朋友說,在目前經(jīng)濟(jì)環(huán)境下,理財(cái)產(chǎn)品中高于6%的回報(bào)承諾,都有一定風(fēng)險(xiǎn)。當(dāng)然,風(fēng)險(xiǎn)與收益成正比,風(fēng)險(xiǎn)越高,回報(bào)也應(yīng)該越高。人們在接受理財(cái)產(chǎn)品時(shí),更多的只看到收益,而忘了風(fēng)險(xiǎn)。從近期發(fā)生的案例看,這種理財(cái)出現(xiàn)“血本無歸”后果的,也大有人在。現(xiàn)在,大多數(shù)實(shí)體產(chǎn)業(yè)利潤率能達(dá)到10%以上的,微乎其微,不少企業(yè)實(shí)際上是在慘淡經(jīng)營,能不虧損已經(jīng)是相當(dāng)不錯(cuò),承擔(dān)過高的借貸利率實(shí)在是勉為其難。最令人擔(dān)心的,還是那種拿后面的錢堵前面窟窿的“資本運(yùn)作”——所謂龐氏騙局就是這么回事。一旦窟窿堵不上,就只有跑路走人這一種選擇,而大量投資人只能被永遠(yuǎn)“套牢”了。(張健)

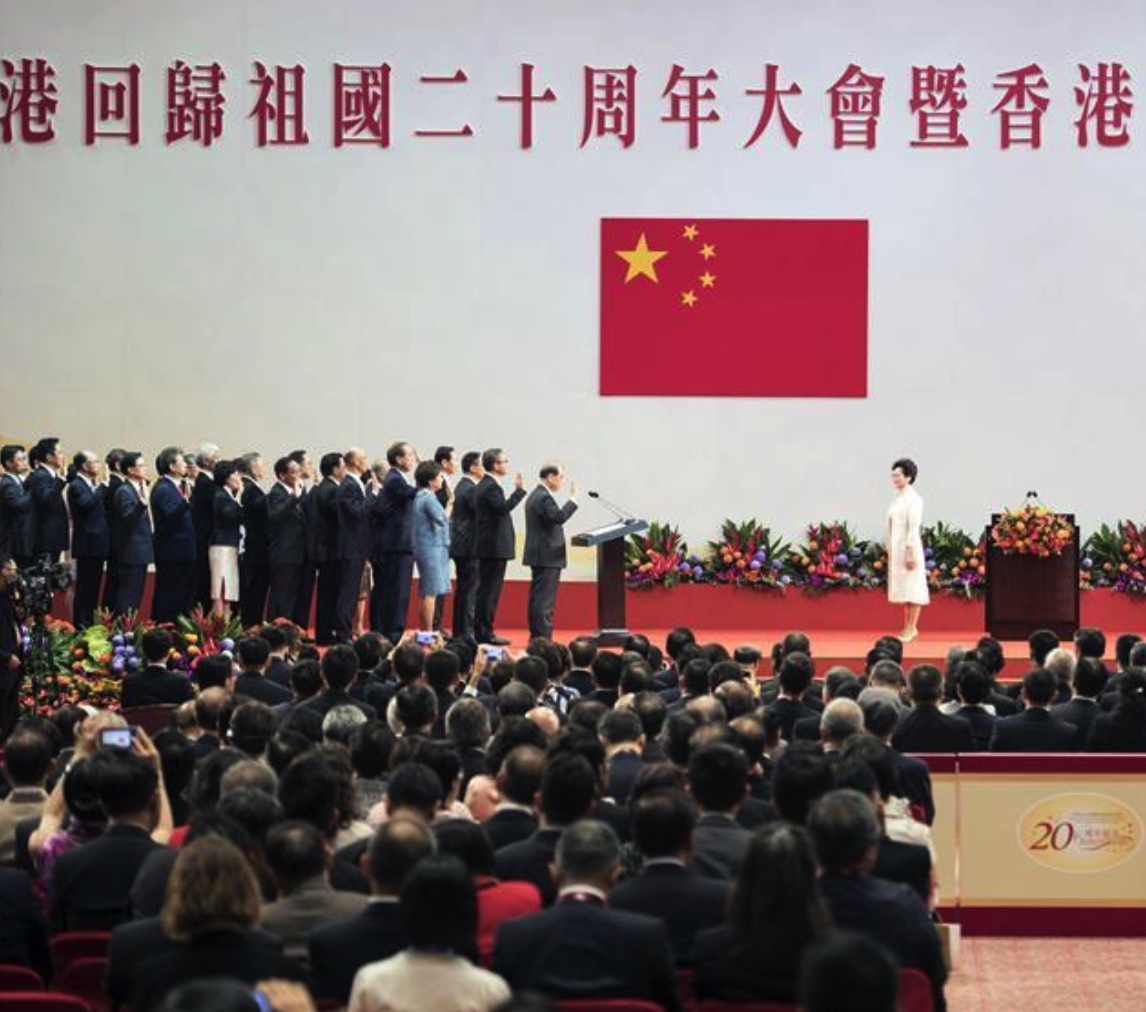

慶祝香港回歸祖國二十周年大會(huì)

慶祝香港回歸祖國二十周年大會(huì)