3月12日,中國農(nóng)業(yè)銀行發(fā)布了一項募資規(guī)模不超過1000億元的非公開發(fā)行A股股票預案,所募集資金扣除相關發(fā)行費用后將全部用于補充該行核心一級資本。

據(jù)悉,如果農(nóng)行該定增預案最終通過,將成為A股歷史上最大規(guī)模的再融資。

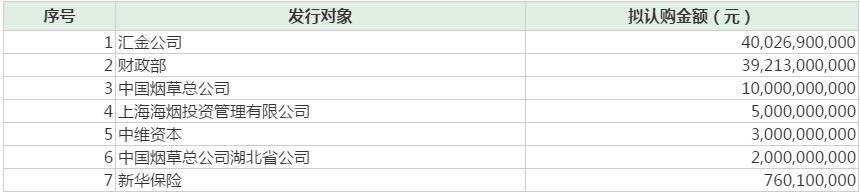

公告顯示,農(nóng)行此次非公開發(fā)行A股股票的發(fā)行對象為匯金公司、財政部、中國煙草總公司、上海海煙投資管理有限公司、中維資本、中國煙草總公司湖北省公司及新華保險,擬認購金額分別為400.269億元、392.13億元、100億元、50億元、30億元、20億元、7.601億元。其中,匯金公司、財政部和新華保險為農(nóng)行的現(xiàn)有股東。匯金公司、財政部所認購股份的限售期為5年,其余認購者的限售期為3年。

農(nóng)行披露,截至2017年9月30日,農(nóng)行集團口徑資本充足率、一級資本充足率和核心一級資本充足率分別為13.40%、11.23%和10.58%。為進一步優(yōu)化資本結構,保持較高的資本質(zhì)量和充足的資本水平,需要借助資本市場補充核心一級資本。

此外,農(nóng)行稱,截至2014年末、2015年末、2016年末和 2017 年9月末,該行資產(chǎn)總額較上年末增速分別為 9.70%、11.38%、10.00%和6.91%。未來幾年,其業(yè)務轉(zhuǎn)型和發(fā)展都需要有充足的資本作為支撐。

申萬宏源團隊分析,農(nóng)行IPO時間較晚,2011年工、中、建行配股,農(nóng)行并未參與,與另外三大行一直存在資本缺口,解決長期歷史遺留問題是本次定增的原因之一。

從各發(fā)行對象來看,除去匯金公司和財政部,其余的發(fā)行對象中,上海海煙投資管理有限公司與中維資本兩家均為中國煙草集團背景公司,再加上中國煙草總公司、中國煙草總公司湖北省公司,“中煙系”法人占到四席。

據(jù)了解,自2016年以來,煙草集團便頻頻參與銀行定增。

2016年1月,中信銀行非公開發(fā)行募資120億元,中國煙草總公司全額認購。

2016年7月,煙草集團又參與了興業(yè)銀行高達260億元的定增,其中,中國煙草公司、福建煙草和廣東煙草三家分別出資75億元、20億元和15億元,累計出資110億元。

農(nóng)行同日公布的業(yè)績快報顯示,截至2017年末,農(nóng)行實現(xiàn)營業(yè)收入5370.41億元,歸母凈利潤約1929.62億元,同比增長4.90%。不良貸款率為1.81%,較2016年降低0.56個百分點;撥備覆蓋率達208.37%,較去年末提升34.97個百分點。

我們追尋中國奇跡

我們追尋中國奇跡